'Les Placements de l'Epargne à Long Terme' de Jean-François de LAULANIE

Caractéristiques

Auteur : Jean-François de Laulanié

Edition : Economica, 2003

ISBN : 2-7178-4662-X

Nombre de pages : 160

Prix : 21,85 euros

4ème de couverture

"Le livre le plus complet et le plus documenté paru sur la comparaison historique des différents placements. A lire absolument."

La Vie Financière

Quel actif ou quels actifs choisir, lorsque l'on désire réaliser des placements à long terme ? Comment s'assurer qu'à l'échéance d'une longue période, l'épargne placée ait au moins conservé le pouvoir d'achat qu'elle possède au départ ? Cette question intéresse tous les professionnels de l'investissement et de l'épargne, mais aussi, et de plus en plus, les particuliers à qui l'on ne cesse de répéter que les retraites sont appelées à baisser sensiblement.

Pour y répondre, il faut connaître précisément les avantages et les inconvénients, variables selon l'état de la conjoncture économique, des différents instruments de placement et les risques qu'ils impliquent.

C'est ce à quoi s'attache cet ouvrage, écrit en langage simple et compréhensible. Il analyse tout d'abord le comportement sur longue période des placements financiers et immobiliers à partir des données françaises et américaines sur près d'un siècle et demi. Il en analyse ensuite les risques, expose les différentes possibilités de combinaison et d'optimisation et propose une méthode d'allocation d'actifs basée sur les grandes constantes historiques. Il termine par un chapitre sur la gestion des flux d'épargne et l'analyse actif-passif en particulier dans les institutions.

Jean-François LAULANIE est Docteur ès Sciences Economiques et diplômé de Sociologie. Spécialiste des marchés financiers, il a exercé de nombreuses fonctions de direction à la Société Générale où il a été, entre autres, Directeur des Gestions Actions et Diversifiées et membre du Comité Exécutif de SG Asset Management, la filiale de gestion d'actifs du Groupe, ainsi que le Directeur de la Stratégie. Il a également enseigné l'économie dans différentes universités.

Préface à la deuxième édition

Depuis le début des années 2000, l'économie mondiale est entrée dans une période si ce n'est de déflation, du moins de sensible ralentissement dont les conséquences sur les différents instruments de placements financiers et immobiliers sont tout à fait conformes à ce que presque un siècle et demi l'analyse de données statistiques suggère : les marchés d'actions ont connu en 2001,2002 et début 2003 de fortes et longues chutes des cours d'autant plus prononcées que leur hausse à la fin des années 1990 avait été rapide et excessives. La baisse des taux d'intérêt longs, conséquence du ralentissement économique et des politiques monétaires plus accommodantes, a permis aux placements obligataires d'offrir d'excellentes performances. Quant aux placements immobiliers en France (mais aussi aux États-Unis), leur bon comportement laisse suggérer, du moins s'il se maintient, que les tendances déflationnistes sont peu profondes et que, même si le ralentissement économique se poursuit plusieurs années, il ne tombera pas en dessous d'un certain seuil, contrairement à ce qui s'est passé au Japon depuis le début des années 1990.

Ainsi la réponse à la question posée dans l'introduction de ce livre, à savoir quelle forme de placement choisir lorsque l'on constitue une épargne à long terme, est plus que jamais d'actualité : une combinaison stable des différents actifs à partir des constantes historiques de leurs performances sur le long terme est la seule façon de traverser des périodes de conjoncture totalement imprévisibles, en conservant son pouvoir d'achat.

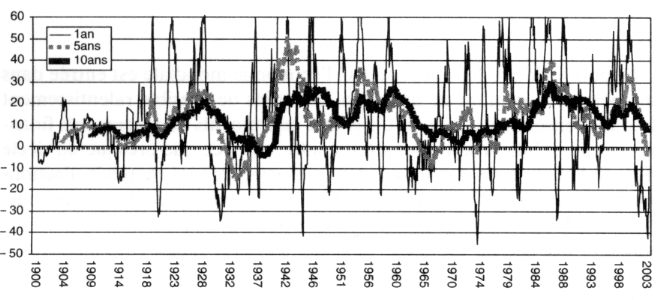

L'analyse du comportement récent du marché français des actions en est la meilleure illustration, comme le montre le graphique ci-dessous qui représente les performances moyennes en pourcentage sur 12 mois glissants, cinq ans (60 mois glissants) et dix ans (120 mois glissants) des actions françaises au 30 juin 2003, dividendes réinvestis (total return) en données mensuelles sur la période 1900-2003.

On voit que, en dépit des discours alarmistes que l'on retrouve dans toutes les périodes de crise, le comportement de ce marché est tout à fait dans la norme historique : la chute des actions sur 12 mois glissants au plus bas de la crise récente à fin mars 2003 est du même ordre que celles d'autres périodes historiques de crise. Sur cinq ans, en revanche, les performances annuelles ne sont que légèrement négatives ; enfin sur dix ans, et au plus fort de la baisse, les performances restent très largement positives, alors qu'elles étaient devenues nulles dans les années 1970 et négatives dans les années 1930. On est donc loin des niveaux atteints lors des crises les plus importantes des 145 dernières années.

Performances annuelles en % d'un placement en actions françaises dividendes réinvestis sur 12 mois, 5 ans et 10 ans glissants, en données mensuelles, sur la période janvier 1900-juin 2003

Sources : D'après Insee et Euronext

En termes de comparaison, les performances annuelles sur 10 ans glissants des placements en actions sont restées supérieures à celles des placements obligataires à la seule exception des mois de février et mars 2003. On est loin, là aussi, de la crise du début des années 1970.

Une analyse similaire menée sur le marché des actions nord-américain (celui-ci a beaucoup moins baissé que le marché français et se trouve très éloigné des niveaux de crise du XXe siècle ; ainsi en juin 1932, le marché avait baissé de 65 % sur 12 mois) aboutit au même résultat : le comportement actuel des marchés est dans la norme de ce que révèle l'analyse historique.

C'est pourquoi, si, par rapport à la première édition de ce livre, quelques nouveaux éléments d'analyse ont été introduits et les données ont été actualisées avec les chiffres de 2002, les résultats des calculs sur longues périodes n'ont pratiquement pas varié et les conclusions restent totalement identiques.

Introduction

Dans le long terme les actions surperforment

J. Siegel

Dans le long terme nous sommes tous morts

J.M. Keynes

Comment conserver la valeur dans le temps ? Telle est la première question qui se pose lors de toute réflexion sur l'épargne à long terme. À chaque instant, l'économie évolue, les rapports sociaux changent et le système de prix se modifie. Aussi, lorsque l'on possède ou que l'on constitue progressivement une certaine épargne et que l'on désire la conserver pendant de longues années pour s'assurer des revenus futurs, financer un achat important, ou pour toute autre raison, sur quel actif, ou quels actifs, faut-il investir afin que, au terme de la période, cette épargne ait, au moins, conservé le pouvoir d'achat qu'elle possède au départ ?

Cette question, l'histoire nous l'apprend, est aussi vieille que l'humanité et nombre de solutions, plus ou moins efficaces, ont de tout temps été trouvées pour la résoudre. Mais, longtemps réservée aux professionnels de la finance, elle concerne aujourd'hui, de façon pratique et immédiate, tout un chacun.

- Dans les pays d'Europe continentale dans lesquels les systèmes de retraite par répartition dominent, il n'est pas de jour où la presse ne fasse état de prévisions alarmistes concernant le montant futur des retraites, incitant chacun à constituer le plus rapidement possible, et à titre individuel, une épargne de précaution destinée à, au moins, pallier la baisse annoncée des revenus futurs.

- Dans les pays où dominent les systèmes de retraite par capitalisation, le passage progressif de plans d'épargne retraite à prestations définies vers des systèmes à contributions définies de plus en plus individualisés, comme les fameux plans 401 K aux États-Unis, fait reposer sur le futur retraité le choix des instruments sur lesquels va se placer son épargne.

- Enfin, la plupart des plans d'épargne avec incitation fiscale, comme les plans d'assurance vie ou les plans d'épargne entreprise en France, offrent à l'épargnant un choix assez large de produits financiers investis sur différents types d'actifs, comme les actions, les obligations, les placements monétaires, les produits liés à l'immobilier, entre lesquels il ne sait que choisir faute d'une information suffisante sur les comportements de ces différents actifs en longue période.

Chacun sait pourtant confusément qu'il doit choisir, car laisser son épargne dormir sous forme monétaire sur son compte courant bancaire non rémunéré est la pire des solutions, l'argent perdant chaque année en pouvoir d'achat l'équivalent du taux d'inflation. Certes, en ce début du XXIe siècle, l'inflation est basse presque partout dans le monde développé, avec des taux de l'ordre de 1 % à 3 %. Pourtant 1 % sur 20 ans veut dire une perte de pouvoir d'achat de l'ordre de 18 % et 3 % sur 20 ans de l'ordre de 45 %, ce qui est considérable. Il apparaît donc nécessaire de placer cette épargne sur des instruments destinés à lui assurer, au moins, une préservation de son pouvoir d'achat.

Or, dans le domaine des placements et des marchés, considéré, à tort, comme fort complexe, les idées reçues dominent. L'un ne jure que par les actions parce qu'il a le souvenir des plaintes de ses parents ou de ses grands-parents dont l'épargne placée avant guerre en obligations s'est totalement volatilisée en quelques années. L'autre au contraire ne veut investir qu'en obligations qu'il juge plus sûres et moins aléatoires que les actions, hanté qu'il est par les krachs récents ou quelques opérations boursières malheureuses. Un troisième est entièrement focalisé sur l'immobilier, sans doute en souvenir de l'heureuse période des années 1970-1980 tandis que son voisin, dont la famille ne possédait autrefois que des immeubles soumis à la loi de 1948, a une aversion solide pour ce type de placement. Beaucoup enfin s'interrogent sur les quelques pièces d'or qui leur restent et se demandent qu'en faire ?

Tous ont à la fois raison et tort. Chaque instrument d'épargne possède des avantages et des inconvénients, variables suivant les périodes ; aussi le problème de l'épargne à long terme est-il moins le choix, en soi, des instruments d'épargne que l'art de leur combinaison.

Mais, même chez nombre de professionnels, responsables de caisses de retraite, trésoriers ou directeurs financiers d'entreprises qui doivent parfois constituer des provisions à très long terme, gestionnaires d'associations diverses ou de fondations, le recul est, bien souvent, insuffisant, faute de temps ou de formation, pour appréhender les différentes variables qui expliquent le comportement des actifs financiers et leur évolution dans la durée. Là aussi, trop souvent, les idées préconçues et l'absence d'analyse dominent.

Connaître précisément les avantages et les inconvénients des différents instruments d'épargne, c'est-à-dire savoir comment ils évoluent en fonction de la conjoncture, les risques qu'ils impliquent et la façon de les combiner, c'est ce à quoi s'attache cet ouvrage en suivant le schéma suivant :

- Un premier chapitre pose en termes simples la problématique de l'épargne à long terme, expose brièvement comment elle a été résolue historiquement et montre que, depuis environ un siècle et demi, les données statistiques sont suffisamment fiables pour permettre d'appréhender de façon rationnelle l'évolution des actifs financiers et immobiliers.

- Un deuxième chapitre étudie le comportement à long terme des différents types d'actifs les plus couramment utilisés aujourd'hui et montre que leur évolution historique est bien conforme à ce que décrit la théorie financière.

- Un troisième chapitre examine le ou plutôt les risques et montre que la notion de risque, si elle est différente pour chaque instrument, l'est également pour chaque investisseur.

- Un quatrième chapitre étudie comment combiner les différents types d'actifs et montre que, ici aussi, la notion d'optimisation est spécifique à chacun ;

- enfin un dernier chapitre présente quelques idées pratiques simples quant à la gestion des flux d'épargne et à l'analyse actif-passif dans les institutions, les caisses de retraite ou les entreprises.

Sommaire

| Préface à la deuxième édition | 5 | ||

| Introduction | 7 | ||

| Chapitre 1.- Problématique et historique de l'épargne à long terme | 11 | ||

| 1. Qu'est-ce qu'épargner ? | 12 | ||

| 1.1. La répartition | 12 | ||

| 1.2. Les marchés de l'épargne | 13 | ||

| 2. Un bref historique des instruments d'épargne | 15 | ||

| 2.1. La période pré-statistique : jusqu'au milieu du XIXe siècle | 15 | ||

| 2.2. Les statistiques historiques : depuis la seconde moitié du xixe siècle | 21 | ||

| Chapitre 2. - Les instruments de l'épargne à long terme | 29 | ||

| 1. Performances historiques comparées des différents actifs | 30 | ||

| 1.1. Durée de placement et performances relatives | 31 | ||

| 1.2. Conjoncture économique et performances relatives | 35 | ||

| 2. Caractéristiques des différents actifs | 41 | ||

| 2.1. Valeurs à revenus fixes | 41 | ||

| 2.2. Valeurs à revenus variables | 48 | ||

| 2.3. Placements immobiliers français | 59 | ||

| 2.4. Placements en or | 66 | ||

| 2.5. Placements étrangers | 68 | ||

| Chapitre 3. - Le risque et les placements à long ternie | 73 | ||

| 1. Le risque de perte | 76 | ||

| 1.1. Risque nominal et durée de détention | 80 | ||

| 1.2. Risque réel et durée de détention | 83 | ||

| 2. Risque et volatilité des performances | 85 | ||

| 2.1. Risque et volatilité absolue | 85 | ||

| 2.2. Risque nominal et risque réel | 89 | ||

| 2.3. Risque et volatilité relative | 91 | ||

| 2.4. Volatilité et durée de détention | 93 | ||

| Chapitre 4. - La combinaison des différents actifs et les limites de l'optimisation | 97 | ||

| 1. Les effets de la diversification | 98 | ||

| 2. Les principes de l'optimisation | 104 | ||

| 3. Les limites de l'optimisation | 109 | ||

| 3.1. Les limites de l'optimisation en termes de définition du risque | 109 | ||

| 3.2. LeslimitesdeFoptimisationentermesderisqueen pouvoir d'achat | 111 | ||

| 3.3. Les limites de l'optimisation en termes d'horizon de placement | 113 | ||

| 4. Les constantes historiques | 114 | ||

| 4.1. Les constantes historiques en termes nominaux | 114 | ||

| 4.2. Les constantes historiques en termes réels | 118 | ||

| Chapitre 5. - Constantes historiques et optimisation par les flux : l'analyse actif/passif | 129 | ||

| 1. Le classement des flux par échéance : l'analyse du passif | 130 | ||

| 2. L'analyse actif-passif et l'allocation d'actif | 135 | ||

| 3. La prise en compte des contraintes | 139 | ||

| Conclusion générale | 145 | ||

| Annexe méthodologique - Les différentes mesures de la performance | 149 | ||

| 1. Performance moyenne ou moyenne des performances | 149 | ||

| 2. Performance avec revenus réinvestis (total return) | 150 | ||

| 3. Performance nominale ou performance réelle | 151 | ||

| 4. Performance d'un titre et d'un portefeuille | 152 | ||

| Sources statistiques | 155 | ||

| Bibliographie | 157 | ||

Acheter ce livre

Acheter le livre 'Les Placements de l'Epargne à Long Terme' sur Amazon".

Haut de la page Bibliographie Itinéraire de lectures Sommaire du site

Rubriques

Meilleurs courtiers en Bourse

Meilleurs PEA

Toutes les données du CAC40

Livres finance et Bourse

Newsletter

Pour recevoir nos derniers articles, détachements de dividendes et offres de placements :

Nous contacter ou nous suivre sur les réseaux

Site hébergé par OVH - 2 rue Kellermann - 59100 Roubaix - France - Tel : 09 72 10 10 10